Estados Unidos: alerta en el sector financiero tras quiebra del banco Silicon Valley

Tiempo de lectura aprox: 1 minutos, 42 segundos

Las autoridades de Estados Unidos cerraron ayer el Silicon Valley Bank (SVB) luego de que quedara escaso de liquidez y reabrirá su puertas el lunes bajo control federal. La quiebra generó temores de un eventual contagio al resto del sector bancario y sacudió a los mercados financieros.

La intervención del Departamento de Protección Financiera de California le otorgó la sindicatura a la Corporación Federal de Seguro de Depósitos (FDIC, sus siglas en inglés), luego de que la matriz del SVB anunció que buscaría reunir 2 mil 250 millones de dólares en fondos frescos. En un intento de fortalecer sus finanzas, el grupo vendió un portafolio de 21 mil millones de dólares de títulos financieros, con una pérdida estimada de mil 800 millones.

El perfil del banco preocupa a los inversionistas, pues su clientela está mayoritariamente compuesta por personas adineradas y empresas, cuyos depósitos superan los 250 mil dólares garantizados por la FDIC.

El SVB es un banco californiano que desde 1980 trabajó especializado en el sector tecnológico y cuyos principales negocios son fondos que invierten en empresas que no cotizan en la bolsa.

La firma, que actuaba en Estados Unidos, Europa, Asia e Israel, ofrecía servicios financieros, entre otros, a empresas de tecnología, desde cuentas bancarias hasta asesoría para capitalizarse.

La FDIC informó que la quiebra de Silicon Valley Bank es la primera de una institución con depósitos garantizados por la corporación federal desde 2020 y la mayor quiebra bancaria en Estados Unidos desde la crisis de 2008.

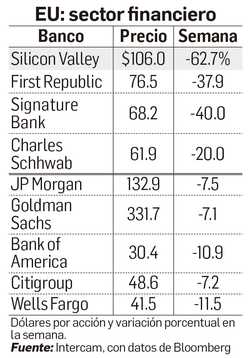

Las dificultades experimentadas por este banco coincidieron con el anuncio hecho el miércoles pasado de la liquidación de Silvergate Bank, una entidad particularmente activa en el sector de las criptomonedas. Además, en medio de los problemas de esas sociedades financieras el jueves los cuatro mayores bancos estadunidenses perdieron 52 mil millones de dólares en bolsa, movimiento que terminó por afectar a los bancos asiáticos y europeos, que registraron fuertes mermas de capitalización bursátil.

Entre los inversores esta situación generó el temor de que otros bancos puedan tener problemas en medio de una escalada de las tasas de interés por parte de la Reserva Federal para contener la inflación, dijeron expertos. Por su parte, las autoridades aseguraron que la decisión del cierre protege las tenencias de los clientes y permite ganar tiempo para encontrar potenciales compradores para los activos de la entidad en quiebra.

Esta situación se vio reflejada en los cierres de Wall Street. El índice Nasdaq de valores tecnólogicos cedió 1.76 por ciento; el S&P 1.45 por ciento y el Dow Jones 1.06 por ciento.

A finales de 2022, el SVB tenía 209 mil millones de dólares de activos y 175 mil 400 millones en depósitos, precisaron las autoridades. El año pasado sus acciones se cotizaban en casi 600 dólares, hace una semana rondaban 280 y el jueves, antes del cierre, cotizaban en 106.04, es decir, una caída de 60 por ciento.

La secretaria del Tesoro, Janet Yellen, expresó plena confianza en los reguladores bancarios para tomar las medidas adecuadas

y señaló que el sistema bancario sigue siendo resistente y los reguladores tienen herramientas eficaces para hacer frente a este tipo de eventos

.

Fuente: Afp y Reuters

Gino Vallega says:

En una quiebra, no hay pago de deudas……a cuántos giles empelotaron?